Hazai pénzügyi hírek

2021. június 18.

Növekedési kötvényt bocsátott ki a KÉSZ csoport

Huszonkét milliárd forint értékben bocsátott ki kötvényeket a Magyar Nemzeti Bank (MNB) Növekedési kötvényprogramja keretében a KÉSZ csoport – adta hírül a társaság június közepén.

Az építőipari vállalatcsoport 20 milliárd forint értékben kínált fel kötvényeket a keddi zártkörű kötvényaukcióra, amely túljegyzéssel zárult. Az intézményi befektetők mintegy 30 milliárd forint értékben adtak be ajánlatot, végül 22 milliárd forint értékű ajánlatot fogadott el a kibocsátó. A fix kamatozású, 10 éves futamidejű amortizálódó kötvényeket 2,61 százalékos éves átlagos hozammal vásárolták meg.

A 22 milliárd forintos friss tőkét a KÉSZ csoport új beruházásokra és kapacitásbővítésére fordítja. Az egyenként 50 millió forint névértékű, fix kamatozású, 10 éves futamidejű, az ötödik évtől amortizálódó kötvény kuponja 2,8 százalékos.

A kötvénykibocsátás megszervezésében befektetési szolgálatóként az OTP Bank vett részt. A cégcsoport konszolidált árbevétele 2020-ban jelentősen, mintegy 120 milliárd forintra nőtt.

A Scope Rating felminősítette az AXIÁL-t

A Scope Rating BB/Stable-re módosította az AXIÁL Kft. minősítését és ezzel egyidőben felminősítette a társaság hosszú lejáratú kilátásait is egy még erőteljesebb BB+ szintre – adta hírül a vállalat június közepén.

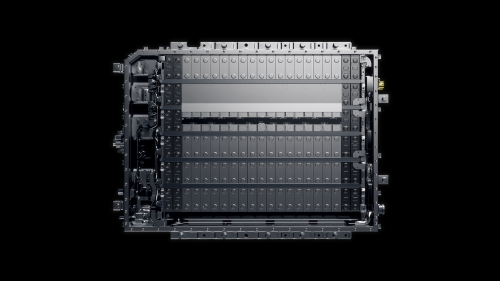

2020 szeptemberében az AXIÁL Kft. a Magyar Nemzeti Bank (MNB) által elindított Növekedési Kötvényprogram (NKP) keretében kötvénykibocsátást hajtott végre. A tervezett összeget is meghaladó ajánlatok közül az AXIÁL névértéken 15 milliárd Ft össznévértékű kötvény jegyzését fogadta el. A kötvény típusát tekintve 10 éves lejáratú, fix kamatozású, nem amortizálódó értékpapír, amely biztonságos megtérülést kínál a befektetőknek.

Az NKP célja a vállalati forrásszerzés diverzifikációja, a hazai vállalatok kötvénypiacra jutásának elősegítése. A program keretében az MNB maga is vásárolt a kibocsátott kötvényekből, mely lépéssel hozzájárult a monetáris transzmisszió hatékonyságának javulásához.

Az NKP keretében kibocsátott kötvényeknek több feltételnek is meg kellett felelniük, az egyik ilyen fontos kitétel a legalább B+ szintű minősítés elérése volt. 2020 júniusában Scope Rating GmbH értékelése alapján az AXIÁL Kft. BB- minősítést ért el az elemzés alapján, melyet 2021. június 14-én BB/Stable minősítésre módosított a berlini székhelyű, Európa egyik legnagyobb hitelminősítőjeként számontartott intézet. A cég összmegítélésével összevetve legalább olyan pozitív visszajelzés az AXIÁL Kft. számára, hogy annak hosszútávú megbízhatóságát is felülvizsgálta a hitelminősítő és ezen a területen is javított besorolásán, az eddigi BB-ről BB+ -ra emelte minősítését.

A hitelminősítési besorolásnak nagy jelentősége van a befektetési piacon, ezek alapján hozzák meg döntéseiket a befektetők, de komoly szempontot jelent a beszállítók üzleti partner választásakor is. A kötvénykibocsátással az AXIÁL Kft. célja, hogy hosszú távon tovább növelje pénzügyi stabilitását, forrásainak tervezhetőségét, működésének megbízhatóságát.

A Wingholding tulajdonában lévő Medinvest törzsrészvényeket vett az Akko Invest társaságban

A Wingholding tulajdonában lévő Medinvest Vagyonkezelő Kft. törzsrészvényeket vásárolt az Akko Invest társaságban - közölte a Wingholding Ingatlanfejlesztő és Beruházó Zrt. május végén a Budapesti Értéktőzsde honlapján.

A tájékoztatás szerint a Wingholding közvetlen tulajdonában lévő Medinvest Vagyonkezelő Kft. 2021. május 26-án részvény adásvételi szerződések keretében összesen 10 040 112 darab Akko Invest Nyrt. törzsrészvényt vásárolt. A megvásárolt törzsrészvények az alaptőke 30,10 százalékát képviselik.

Az Akko részvényeivel a Budapesti Értéktőzsdén a prémium kategóriában kereskednek, a papír 23,75 forint történelmi minimumot, és 696,87 forint történelmi maximumot ért el. A Wingholding Ingatlanfejlesztő és Beruházó Zrt. Magyarországon bejegyzett, ingatlanbefektetésekben érdekelt részvénytársaság. A tavalyi éves jelentésében szereplő egyedi átfogó jövedelemkimutatás alapján múlt évben 748,5 millió forint veszteséget értek el, a befektetett eszközök 148,2 milliárd forintot tettek ki.

A magyar Indotek veszi meg a GTC teljes szerbiai irodaportfólióját

A lengyelországi központú Globe Trade Center (GTC) teljes szerbiai irodaportfólióját megvásárolja a magyar Indotek Csoport 267,6 millió euróért, ami 2 millió euróval meghaladja a könyvszerinti értéket - tájékoztatták az MTI-május végén.

Kiemelték: a tranzakció Belgrádban öt különböző irodaparkban található 11 épületre, összesen 122 175 négyzetméter irodára terjed ki az Új-Belgrád kerületben. Az ügylet - amely várhatóan a harmadik negyedévében zárul le - az elmúlt öt év egyik legnagyobb ingatlanpiaci tranzakciója a közép- és kelet-európai régióban - ismertették.

Yovav Carmi, a GTC igazgatótanácsának elnöke a közlemény szerint elmondta, hogy a meglévő ingatlanok eladásából származó szabad tőkét új, ambiciózus fejlesztésekbe invesztálják Szerbiában és más közép- és kelet-európai piacokon. Szerinte a tranzakció arra is bizonyíték, hogy a Covid után is forgalomképesek az ingatlanok Szerbiában.

Jellinek Dániel, az Indotek Csoport alapítója és ügyvezető igazgatója a közlemény szerint azt hangsúlyozta: régóta várták, hogy a szerb piacra is betörhessenek, és a jelenlegi tranzakcióval jelentősen erősítették a pozíciójukat a régióban. Arra különösen büszke, hogy a társaság első tranzakciója Szerbiában az egyik legmeghatározóbb belgrádi irodapiaci szereplővé tette őket.

A GTC nemrégiben 160 millió eurót fektetett két budapesti irodaépület, az Ericsson és a Siemens Evosoft székházak megvásárlásába - idézték fel. A társaság további tervei közé számos ambiciózus projekt, többek között a szerb GTC X és Project Blaze épületek sorolhatók, melyek a legmodernebb technológiákat és építészeti megoldásokat ígérik a bérlőknek.

A GTC többségi, 61,49 százalékos tulajdonát tavaly júniusban az Optima Befektetési Zrt. érdekeltsége vásárolta meg, s ezzel a lengyelországi központú társaság magyar tulajdonba került. A céget a Varsói Tőzsdén, az mWIG40 indexben, valamint a Johannesburgi Tőzsdén jegyzik.

Az ingatlanfejlesztő 1994 óta 76 modern irodaházat és üzletközpontot épített közép- és kelet-európai fővárosokban, összesen 1,3 millió négyzetméteren. A csoport jelenleg egy 48 üzleti épületből álló ingatlanportfóliót működtet aktívan.

A magyar és amerikai tulajdonban lévő Indotek Csoport portfóliójában több mint 300 ingatlan van, egyebek közt harmincnál több irodaház, több mint 20 bevásárló központ és számos, ipari/logisztikai létesítmény. A vállalat a hotel és lakóingatlan szektorban is képviseli magát. A csoport elsősorban Magyarországon aktív, de folyamatosan keres befektetési lehetőségeket Közép-, Kelet- és Dél-Európában - írták a közleményben.

Az evosoft Hungary Kft. új székháza az átadás napján 2021. április 27-én.

Forrás: MTI, Axiál

Fotó: Axiál, MTI/Soós Lajos